新NISAの話題も増え、投資対象の一つである「全世界株式(オール・カントリー)」を目にする機会も増えたのではないでしょうか。

この記事では、「結局、全世界株式とは何なのか?」という疑問にお答えしていきます。

新NISAで投資を始めた人や、今から始める人の金融リテラシーを高めるために効果的な記事になっております。

「全世界株式」への理解を深めて、納得したうえで投資をしましょう!

【この記事でわかること】

- 全世界株式(オール・カントリー)とは?

- 全世界株式(オール・カントリー)のメリット

- 全世界株式(オール・カントリー)デメリット

全世界株式とは、結局何なの?

ここでは、人気ファンドである「eMAXIS Slim 全世界株式(オール・カントリー)」を例に説明します。

ざっくり特徴を並べると以下になります。

- 連動する指数は、「MSCI ACWI」

- 全世界の株式市場の時価総額の85%程をカバー

- 先進国23ヵ国、新興国24ヵ国の約2900銘柄に投資

- 時価総額加重平均で投資

- 投資信託の中でも、コスト最安クラス

- 分配金はでない

これが主な特徴になります。これから、もう少し詳しく解説します。

全世界株式の投資対象は?

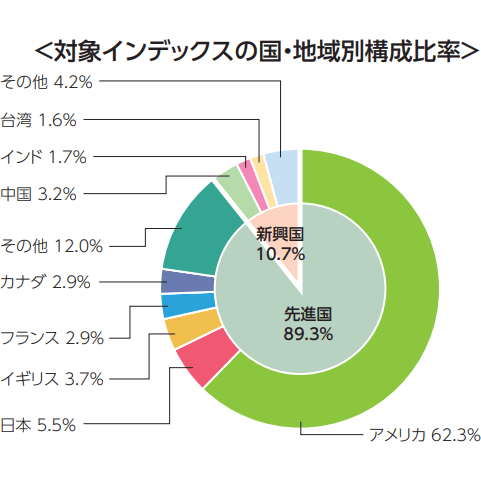

全世界株式の投資対象を国別に分類したものが以下の図になります。

※三菱UFJアセットマネジメント作成の目論見書から抜粋

このような割合で全世界の株式市場の85%程をカバーし、約2900銘柄に分散投資している訳です。

ただ、これを見て不思議に思った方もいると思います。

なんでアメリカの比率が60%以上もあるんだ?

こう思われた方もいるのではないでしょうか?

これは、この指数が「時価総額加重平均」のためです。

時価総額加重平均とは?

「時価総額加重平均」とは、時価総額に応じて投資比率が変わります。

時価総額とは、「株価×株式数」で計算されます。

この時価総額が大きいものほど多く投資される訳です。

アメリカが60%を超えるというのは、それだけアメリカが全世界の株式市場に占める割合が多いということです。

実際、全世界株式の時価総額の上位3社は、「NVIDIA」、「アップル」、「マイクロソフト」とアメリカの企業が並びます。

この3社だけで全体の12%を超えます。影響力がすごいですね。(2025年8月時点)

つまり全世界株式は言ってしまえば、人気があるものにより多く投資するファンドということです。

「eMAXIS Slim 全世界株式(オール・カントリー)」はどんなファンド?

これまでの成績を見る限り、指数によく連動し、実質コストも安い優良ファンドだと思います。

- 信託報酬は0.05775%(2024年1月時点)

- 設定来110%程の上昇(2024年1月時点)

- 投資信託買付ランキング上位の常連

信託報酬は運用コストみたいなものです。

この数値が低いほど、我々のような投資家は助かります。

110%程の上昇というのは、投資信託が登場した2018年に投資していれば元本から2倍以上になっているということです。

ただし近年は株高で特に成績が良かったので参考程度にしてください。今後は年率5%程の上昇になるだろうと言われています。(この5%も参考程度に、株価はプロでも読むのが難しいです)

リターンに期待しすぎるのは厳禁です。

全世界株式のメリットは?

特徴を見たあとは、メリットも見てみましょう。

- どこに投資すれば良いか、悩む必要がない

- 株式投資の中ではトップクラスに分散が利いている

- 世界の情勢次第で投資対象はリバランスされる

- 株式投資の中で平均値に近い成績になる

順番に見ていきましょう。

どこに投資すれば良いか、悩む必要がない

全世界の株式の約85%をマルっと買うので、投資対象に悩む必要はありません。

アメリカに投資すべきか、それとも日本!?それとも新興国!?

こういった悩みとおさらばできます。なにせ85%に投資してますからね。

株式市場は読めないものと割り切って、投資対象に悩みたくない人にオススメです。

もともとインデックス投資は株価を予想して売買する投資手法ではありません。

株式投資の中ではトップクラスに分散が利いている

上の内容とも被りますが、インデックス投資は長期分散投資が重要です。

その点全世界株式は株式投資においてトップクラスに分散が効いています。

インデックス投資のある意味王道を行っている訳ですね。

世界の情勢次第で投資対象はリバランスされる

時価総額加重平均で投資されるため、仮にアメリカが落ち込めば投資割合が減り、インドが上向きになればインドの投資割合が増える、なども起こりえます。

最近で言えば、もともとロシアが新興国扱いで投資されていましたが、情勢を見て投資対象から外れています。

こういったことを勝手に行ってくれるので、我々は特にすることがないのです。どっしり構えて保有しましょう。

株式投資の中で平均値に近い成績になる

全世界の株式市場の85%程に投資するので平均値に近い成績になります。

つまり株式投資の中では、少なくとも一番悪い成績になることがない、ということです。

ビリを取りたくない比較的安定志向な方にもオススメです。

全世界株式のデメリットは?

デメリットも見てみましょう。

- 為替リスクがある

- 株式投資の中でトップの成績を取ることはない

- 株式投資である以上、短期でマイナスになることは十分にありえる

これらのデメリットがあります。

為替リスクがある

海外への投資が主になるので、為替リスクがあります。

為替リスクとは、簡単に言ってしまえば円高や円安による資産の増減です。

全世界株式に投資している場合、円高になると円換算の資産は減ります。(為替差損)

逆に、円安になると円換算の資産は増えます。(為替差益)

語弊を恐れずに言うと、円高のときに仕込んで、円安のときに現金化すればお得、ということです。

ただし、インデックス投資自体は機会を見て売買する投資ではありません。現金余力があるときに投資するものです。

この為替リスクは、ある意味外貨への分散にもなるので、日本円だけを持っているよりリスク分散にはなります。

個人的には気にしすぎても仕方がないのが為替リスクだと思うので、私はあまり気にしないようにしています。

株式投資の中でトップの成績を取ることはない

全世界株式は株式市場の85%程に投資するので、平均に近い成績になります。

これは、株式投資の中で一番になることもなければ、ビリになることもない、ということです。

これだけ聞くとデメリットには聞こえないかもしれませんが、全世界株式の投資家はある誘惑と戦う必要があります。

今年は、日本やアメリカの株の調子が良かった……

来年から、全世界株式をやめて乗り換えようかな?

このように直近の成績の良かったファンドへ乗り換える、という「誘惑」です。

インデックス投資は長期分散投資が基本です。ですが、分散が利いているほど爆発力はなくなります。この点は覚えておきましょう。

全世界株式は、インデックス投資の基本に忠実な分散の利いた良いファンドです。

長期投資であればあるほど、妥当性の高い、筋の良い投資になります。

周りに流されないように投資握力を高めましょう。

場合によっては積立の設定をした後は、投資の情報に極力触れないようにするのも一つの手です。

株式投資である以上、短期でマイナスになることは十分にありえる

これは株式投資全体に言えることですが、長期投資ともなれば、まず暴落は避けられません。

最悪、一時的に資産が半分以下になることも想定しなければなりません。

しかし、インデックス投資において短期の成績はあまり関係ありません。

実際、現金にするときにプラスになっていれば良い話です。

暴落は精神的に滅茶苦茶キツイと思いますが、世界経済の発展を信じて、売らずにお金が必要になるまで持ち続けるのが、インデックス投資において基本であり最も大事なことです。

過去のデータでも、暴落が起きても時間とともに株価は回復しています。

15年から20年以上の投資なら基本的にプラスになっています。

暴落は、バーゲンセールぐらいに思っておきましょう。

資産が減るのは悲しいですが、割安で新しく仕込めるのはチャンスです。

ただし、過去のデータはそうでも未来もそうなるとは限りません。過去は未来を保証しません。

あくまで、最悪のパターンも想定しておいて、そのときに破滅しないような投資にしましょう。

全世界株式(オール・カントリー)にオススメの投資信託

現状この2つのどちらかで良いと思います。

- eMAXIS Slim 全世界株式(オール・カントリー)

- 楽天・プラス・オールカントリー(楽天証券のみ)

この2つをオススメする理由は、

- 信託報酬(管理費用)が安い

- 売買手数料が無料

- 十分な純資産額

- 運用実績に問題がない

など、投資信託に欲しい要素を備えているからです。

特に信託報酬は重要です。これが高い投資信託は買ってはダメです。

なぜ信託報酬(管理費用)が重要なのか?

信託報酬とは、運用会社に支払うコストのことです。

支払うコストなんてできるだけ安い方が良いです。

実際の投資信託の信託報酬ですが、(2025年8月時点)

- eMAXIS Slim 全世界株式(オール・カントリー)は「0.05775%」

- 楽天・プラス・オールカントリーは「0.0561%」

になります。

これは1年間に100万円投資していたとしたら、コストは年間約600円ということです。

500社に投資してコストが600円なんてすごいですよね。

仮に信託報酬が1%なら1万円、5%なら5万円です。信託報酬の重要さがわかるかと思います。

でも、信託報酬が高いほど優秀な投資信託じゃないの?

と、思われるかもしれませんが、そんなことはございません。投資信託において「安かろう悪かろう」は通用しないのです。

このとき重要になってくるのが純資産額(買われている額)で、この額が大きいほど値下げしやすのです。

そして信託報酬の安い投資信託ほどお金が集まりやすく、お金が集まれば集まるほど値下げの余地が出てくる訳ですね。

つまり、投資信託においては「安かろう良かろう」が成立しやすいのです。(安い物が全て良いもの、という訳ではないです)

実際に、「eMAXIS Slim 全世界株式(オール・カントリー)」はどんどん値下げして、今の信託報酬になっています。

なので、投資信託を買うときは信託報酬にくれぐれもご注意ください。

「オルカン」と「S&P500」 どちらに投資すべきか?

「オルカン」とよく比較される投資先として、アメリカのトップ500社に投資する「S&P500」というものがあります。

「どちらに投資すべきか?」とよく話題になりますが、明確な答えのでる問題ではありません。

個人的な意見としては、「どちらでも良いし、両方を買ってもいい」になります。

「オルカン」も現在60%以上はアメリカ株です。この割合をどう見るかが問題であり、少ないと思えば「S&P500」を多めに買えばいいです。

もしアメリカ一強を信じるなら、「S&P500」のみでいいです。アメリカのみに投資するのが怖いと思えば「オルカン」の方が精神的に安定するでしょう。

結局、自分の居心地の良いラインを探す、ことになります。

どちらも良い投資商品には変わりないので、どちらかで悩むより長期投資する方がよっぽど大事です。

「S&P500」についてはこちら↓で解説しています。

まとめ

全世界株式(オール・カントリー)は、

- 全世界の株式市場の時価総額の85%程をカバーし、約2900銘柄に投資

- 株式投資においてトップクラスの分散。コストも安い。

- 株式投資の中で平均的な成績。(トップもビリもない)

- ただし、株式投資なので短期でマイナスの可能性はある

これだけでも頭に入っていると、投資を全く知らない人とかなり差がつけられると思います。

ただ、実際に差をつけるには投資を始めることが大切です。

証券会社を開設する場合は、「ハピタス」などのポイントサイトを使ってください。時期にもよりますが1万ポイントぐらいもらえます。

ハピタスについて詳しく知りたい方はこちら↓

おすすめ証券口座は、「SBI証券」か「楽天証券」です。

「SBI証券」「楽天証券」についてはこちら↓で解説しています。

全世界株式は、良い投資商品です。自信を持って積み立てていきましょう。

【投資系のオススメ書籍】

投資をこれから学ぶ方でオススメする書籍はこの3冊です。

取っつき易い順でいうと、「ほったらかし投資術」→「敗者のゲーム」→「ウォール街のランダム・ウォーカー」です。

しかしどれも名著です。一冊読むだけでも、投資やインデックス投資についての理解が深まると思います。

それでは今回はこの辺で。読んでいただきありがとうございました!

コメント