「米国国債」ってご存じでしょうか?

文字通りアメリカの国債になります。

世界の経済の中心にあるアメリカ。その債券を個人的に持てるのが米国国債になります。

現在は利回りも高く、なかなかに魅力的です。

今回はその「米国国債」について解説します。

この記事を読んでいただければ、資産形成に役立つ金融リテラシーがアップし、自分の資産形成に自信を持てるはずです。

小金持ち以上を目指すなら、金融リテラシーのアップは必須です。

この記事を読んで、私と一緒に小金持ちを目指していただけると幸いです!

【この記事でわかること】

- 米国国債とは?

- 米国国債の種類

- 米国国債のメリット・デメリット

- 米国国債の買い方

- 米国国債に近い選択肢

米国国債とは?

アメリカ政府が発行する債券のことです。

日本ではネット証券などから購入可能です。

基本的に買えるのは、既発債券(発行済みの債券)のみです。

主な米国国債

ストリップス債(ゼロクーポン債)と利付き債の2種類です。

ストリップス債(ゼロクーポン債)

ストリップス債は定期的に利払いが出ません。

しかし、その分安く購入できて、年利計算すると利回りは高い傾向にあります。

満期までほぼ確実に持てて、定期的な利払いが必要ない方はストリップス債がオススメです。

利付き債

逆に利付き債は定期的に利払いがあるタイプの債券です。

購入価格も満期の償還額と大差ない程度になりますが、定期的に利払いがあります。

利率は国債によって違いますが、定期的に利払いが欲しい方は利付き債がオススメです。

米国国債のメリット

- 比較的高い利回りが得られる

- 元本割れしにくい

- 米国ドル建ての資産を持てる

順番に解説します。

比較的高い利回りが得られる

現在(2026年1月時点)では、アメリカの金利はまだまだ高いです。

そのため4.0%以上の利回りが狙えます。

しかもアメリカの金利はこれから下がる見通しですので、債券価格は上昇する可能性が高いです。

つまり、債券を持っていれば、高い利回りも得られますし、売却価格も高くなる可能性が高いということです。

債券を買うにはけっこう美味しい時期ですね。

ただ、金利の動きは完全に読むことはできませんし、円安もあるのでなかなか判断が難しいというのが実状です。

それらの可能性を呑み込めて、利回り4.0%程度が欲しい方は米国債券は選択肢に入ります。

元本割れしにくい

債券はそもそも元本割れしにくい資産です。

そのうえ、国債で米国と信用度の高い組み合わせですので、極端に下がる可能性は低めです。(※絶対ではないです)

ただ基本的には、債券は満期まで持ち続けるものです。

満期までの期間が長い債券を取得する場合は、注意が必要です。

米国ドル建ての資産を持てる

日本でもインフレになってきていますので、円建ての資産しか持っていない状況は資産形成として上手くありません。

分散投資の観点からも、外貨建ての資産を持った方が長期的には安定する可能性が高いです。

長期の資産形成でしたら、「インデックス投資」も考えるべきですが、ここでは割愛しますので、「インデックス投資」について知りたい方は↓の記事をご覧ください。

米国国債のメリット

- 元本保証ではない(満期まで持たない場合)

- 利益が為替に左右される

- 利回りの高い物は期間も長い

順番に解説します。

元本保証ではない(満期まで持たない場合)

中途売却する場合、元本が保証される訳ではありません。

それにアメリカ政府に何かあれば紙くずになる可能性もゼロではありません。

そのことは意識しておく必要があります。

利益が為替に左右される

日本に住んでいるのなら、米ドル建ての資産を持つ以上は為替の影響は無視できません。

購入時より大きく円高になれば、大した利益が出ない可能性もあります。

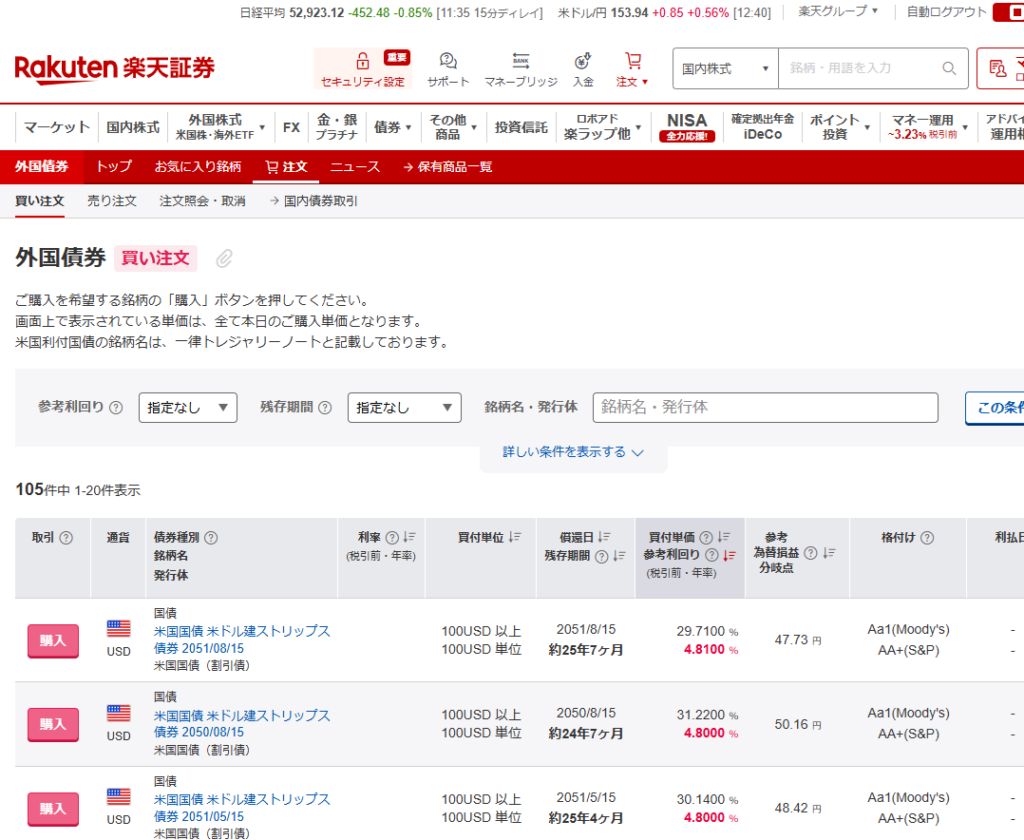

損益分岐点は購入時に確認できますので、よくリスクを理解して購入しましょう。

米国国債の購入方法

購入場所は、「SBI証券」や「楽天証券」がオススメです。

なぜかいえば、余計なコストも掛からないし、窓口みたいな営業を受けないからです。

それぞれの証券については解説していますので、よろしければご覧ください。

SBI証券での買い方

- トップページの上にある「債券」をクリック

- 「債券 取引メニュー」の「外貨建て +」をクリック

- でてきた「既発債券」をクリック

- 検索条件が出てくるので、「+絞込条件を開く」をクリック

- 「米ドル(USD)」と「国債」にチェックを入れて検索

- 候補が出てくるのでお好みのものを選ぶと購入画面に進みます。

楽天証券での買い方

- トップページの上にある「債券▼」にカーソルを合わせる

- 出てくるメニューの「外国債券」をクリック

- 検索が出てくるので、「条件の絞り込み」をクリック

- 「USドル建」と「国債等」にチェックを入れて検索

- 候補が出てくるのでお好みのものを選ぶと購入画面に進みます。

購入時の注意

米ドル建ての資産になりますので、円しか持っていない状態で買おうとすると為替手数料が取られます。

なので、あらかじめ米ドルを用意してから購入しましょう。

幸い、円↔米ドルの取引は「SBI証券」「楽天証券」ともに無料です。

「SBI証券」では「取引」の「為替取引」から、「楽天証券」ではトップページの中頃にある「取引・注文」の「外国為替取引」から取引可能です。

他の選択肢(外貨建てMMF・債券ETF・日本国債)

米国国債に近い選択肢として、外貨建てMMF(米ドル建て)、債券ETF、日本国債が上げられます。

利回りは米国国債に劣りますが、それぞれメリットもあります。

外貨建てMMF(米ドル建て)

- 現在(2026年1月時点)の利回りは、3.2%ほど

- 元本割れはほとんどない

- いつでも売れる

- 少額から買える

- 為替で損をする可能性はあり

短期や中期で売却を考えているのなら、米ドル建てMMFが選択肢に入ります。

詳しく↓の記事で解説していますので、よろしければご覧ください。

債券ETF(AGG)

AGGとは、

- アメリカのETF(上場投資信託)

- 安全性の高い債券の詰め合わせパック

- 現在(2026年1月30日時点)の分配利回りは3.88%

- 経費率0.03%

- いつでも売買できる

- 元本割れの可能性は売却タイミングによる

- 為替で損する可能性がある

生債券を買うことに抵抗がある方は、AGGの購入も視野に入ります。

感覚的には、生債券と米ドル建てMMFの間みたいな選択肢です。

かなり有名な債券ETFです。海外のETFを持つことに抵抗がなければ選択肢としては十分ありですね。

これから金利が下がっていくときに買いたいのが、債券ETFです。(値上がりでの売却益を狙いやすい)

日本国債

- 現在(2026年1月時点)の利回りは、1.30~1.59%程度(個人向け国債)

- 元本割れしにくい

- 個人向け国債ならいつでも売りやすい

- 為替の心配がない

中期や長期で運用を考えているのなら、日本国債も選択肢に入ります。

利回りは米国国債に比べると大分低いですが、為替を気にしなくて良いのがメリットです。

詳しく↓の記事で解説していますので、よろしければご覧ください。

まとめ

- 米国国債は2026年1月時点で4.0%以上の利回りが狙える

- 為替相場に注意

- 近い選択肢に、外貨建てMMF、債券ETF、日本国債などがある

まとめるとこんな感じでしょうか。

米国国債は手堅く利回り4%程度が欲しい方には魅力的な資産です。

資産形成の方針によっては手札に加えるのも手です。

それでは今回はこの辺で。読んでいただきありがとうございました!

コメント